【大纪元2023年03月03日讯】自2020年疫情爆发以来,世界各国经济普遍陷入低迷。为了抵御疫情对美国本土经济金融的冲击,美联储向市场注入了大量流动资金,导致通胀高烧不退。 2022年3月,在CPI同比增幅飙到8.5%之际,美联储出手启动加息,随之,又带来经济下行压力。当时,不少经济学家预测,2023年,美国经济陷入衰退的可能性接近50%。此后,美国经济是硬着陆,还是软着陆,或是不着陆的讨论一直在延续。经济学家对此也是看法不一。

而随着今年1月份的一些经济数据陆续出炉,外界感觉美国经济的走向就更加扑朔迷离,所以,现在又流传着一个新的经济流行语,叫作“滚动式衰退”。而这种看法,似乎更能解释现今美国经济的现状。那么,这具体是什么意思呢?美联储加息的道路快走到尽头了吗?美国经济的现状又如何呢?今天,我们就来聊聊美国经济最新的一些情况。

1月数据高于预期 经济衰退风险增加?

2月14日,美国劳工部报告显示,1月消费者物价指数CPI,也就是用来衡量通货膨胀水平的经济指标,出乎意料地升至6.4%,略低于去年12月的6.5%,但高于市场预期的6.2%。此外,衡量企业批发价格变化的PPI通胀,也在1月达到了6%,高于市场预期的5.4% ,表明价格上涨可能还会持续。

10天后,2月24日,美国商务部经济分析局发布报告显示,1月个人消费支出PCE物价指数,同比上涨5.4%,高于预期的5%和前值5%。剔除波动较大的食品和能源价格之后,1月的核心PCE物价指数,环比上涨0.6%,同比上涨4.7%,高于预期4.3%和前值4.6%,也远高于美联储2%的目标利率。

美国的个人消费支出PCE,主要是用来衡量一段时间内个人的消费支出。 PCE可以显示,从某个时期到下个时期的消费价格通货膨胀或是通货紧缩的程度,也因此,PCE成为美联储((Fed)在制定货币政策时,主要参考的通货膨胀指标。

目前公布出的这些数据,对美联储来说,应该是一个令人担忧的迹象。随着美国通胀前景不确定性大幅增加,货币市场对美联储利率的定价进一步上调,市场几乎排除了美联储今年降息的可能,同时也加剧了外界对美国经济衰退风险增加的担忧。

那么,除了这些指数显示通胀似乎又蠢蠢欲动之外,还有哪些经济数据会加重对美国经济的担忧呢?

国债收益率倒挂 “预警”指标拉响

我们看到,道琼斯市场数据显示,2年期和10年期美国国债收益率之间的利差,正在逐步扩大。在这一期节目播出之前, 3月1日的数据显示,10年期美国国债收益率为3.96%,一度比2年期国债4.85%的收益率,低了0.89个百分点。

通常来看,长期美债的收益率应该相对较高,因为投资者需要更高的利率,来弥补未来经济不确定性带来的影响。但是,当预计会出现经济衰退时,这种情况往往会发生逆转,形成收益率曲线倒挂的情况。历史上,美债收益率曲线的扁平和倒挂,往往伴随着未来1~2年经济的衰退。因此,美债收益率曲线的“反常”,是很多投资者关注的“预警”指标。

我们看到,现在的倒挂程度,似乎正朝着1981年10月2日创下的负0.968个百分点的纪录发展。

美国国债收益率最近出现的逆转,让人们担心,通胀比之前想像的更具粘性,美联储将不得不在更长的时间内将利率保持在较高的水平。

不过,也有一些经济学家认为,国债收益率曲线倒挂,并不一定就会发生经济衰退。

那么,还有什么指数可以看出问题呢?

费城联储制造业指数、购房再融资需求暴跌

我们来看一下,费城联储2月份制造业指数的情况,数据显示,从1月份的负8.9下降到2月份的负24.3。

费城联储制造业指数,反映了美国大西洋沿岸中部地区的制造业活动情况,可用于预测美国全国制造业的状况,因此受到市场的广泛关注。指数高于零,表明制造业处于扩张状态;指数低于零,则表示制造业活动出现萎缩。

我们把2月份和1月份的数据相比较,可以看出,商业活动下降的速度正在加快,这种令人意外的大幅下滑,无疑也增加了人们对经济衰退的担忧。

除此之外,我们也注意到,美国抵押贷款利率正在全线上扬。据房地美数据,2月22日公布的30年期固定抵押贷款一周平均利率达到6.62%,而前一周,2月15日的利率是6.39%。

这两周的贷款利率打破了连续一个月的下降趋势,导致购房和再融资需求双双下降。由于利率突然逆势上升,抵押贷款银行家协会(MBA)15日时警告说,购买申请已经降到今年年初以来的最低水平,和一年前相比,下降了40%以上。

总体来说,由于通胀率只是缓慢下降到1月的6.4%,市场预计美联储将进一步加息,并由此推高了抵押贷款利率。这也导致,一些潜在的买家,在重新考虑是否要在这个时候购买房屋。因为,利率上升,买家必须支付更多的利息。

我们看到,高企的通胀、更高的借贷成本,正在双重挤压美国消费者的钱包。

难道,就没有什么亮眼的数据吗?当然有,而且还很振奋人心。

就业市场和消费支出强劲

2月3日,美国劳工部发布1月非农就业报告,数据显示,1月新增非农就业人口51.7万,接近预期的3倍,失业率降至3.4%,创下50多年来的新低。数据一出,市场震惊,美元指数当天暴涨超过1%。同时,美国1月零售额增长3%,超过经济学家的预期。

2月8日,总统拜登在接受PBS NewsHour电视节目专访时表示,美国经济在今年或明年都不会步入衰退。而这些数据,也正是财政部长耶伦(Janet Louise Yellen)坚信美国经济不会出现衰退的信心所在。

美国经济正经历滚动式衰退?

我们看到,一边是,强劲的就业市场和韧性的消费支出,证明美国经济仍在扩张,而另一边,通胀再度升温,同时伴随着制造业萎缩、科技大厂裁员、房市低迷不振等问题。这些数据和现象让外界有点雾里看花,不清楚美国经济将会迈向软着陆还是硬着陆,或者说是不着陆呢?

我们知道,经济学上所说的硬着陆,hard landing,通常是指,经济全面衰退,导致数百万人失业。而软着陆,也就是soft landing,则是指经济缓慢而稳定地放缓,在拉低通膨率的同时,没有造成就业市场重创。

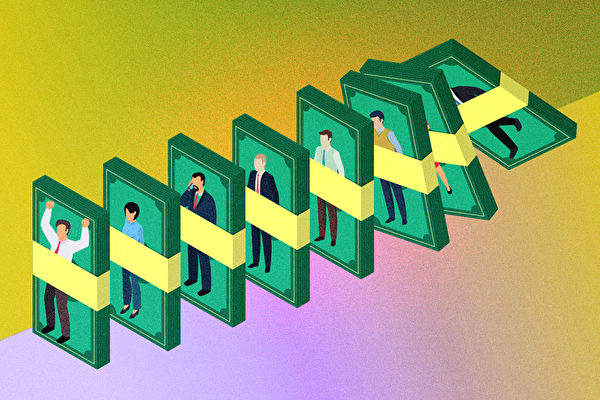

面对现在美国经济的现实情况,部分经济学家提出,美国经济之所以展现出让人困惑的现象,其实是“滚动式衰退”(rolling recession)所导致,或者说是硬着陆和软着陆的混合体。

美国大学Loyola Marymount University的经济学教授宋元松(Sung Won Sohn,音译),对“滚动式衰退”的定义是,各产业轮流衰退,而不是同时衰退。也就是一个行业接一个行业的依次下滑,并不是一下子全部陷入衰退。

2月9日,《彭博商业周刊》刊文说,去年3月美联储开始升息以来,美国经济局势大致符合滚动式衰退的情况。第一个受创的是利率敏感度最高的房地产业。去年12月,美国房屋开工许可数量(housing starts)连续第四个月下滑,显示营建活动不如过往热络。

接下来轮到制造业。解封之后,民众消费型态从商品转向消费,造成工业生产指数截至今年1月连续5个月下滑。

在疫情期间表现亮眼的科技业,也开始因为销售不振、线上广告收入减少而裁员。去年科技业裁员超过9万7千人,2023年年初至今已经裁了6万7千人。今年全年,裁员数应该会比去年更高。

总体而言,在美国劳动力市场和经济活动保持强劲的情况下,美国通胀在经过半年的缓慢回落之后或许将进入波动期,价格恢复稳定也不会那么一帆风顺,而美联储所要面对的加息之路也还有一段路要走。美国经济是否能平稳落地,也需要后期更多的数据来做判断。不过,有一点,我们也发现,就是现在全球的经济模式非常复杂,已经超出现有经济理论的认识,谁都很难去解决。

其实,有一个问题我一直在思考,那就是,为什么全球各国的经济似乎都坠入了一个难以冲破的迷宫里,只是程度不同而已。而这一切的起因,我们也都明白,它来源于各国政府不断地印钱放水,大量举债,刺激经济,然后,通货膨胀,再货币回笼,抑制经济,而这个大泡泡,终归有一天它会破裂。可导致经济走入这种困局的根本原因,到底是什么呢?

我想起古代,人们使用的货币就是真金白银,而皇帝也不可能像现在的政府这样任意操纵货币,黄金又不能随意创造,因此,黄金的价值稳定,就不会发生通货膨胀。而在早前的“金本位制”下,各国政府发行货币的总量受它的黄金储备数量限制,在币值和货价与黄金直接挂钩的情况下,货币币值稳定,也就不需要用加息的方式来压制通胀。

不过,“金本位制”,虽然可以保证私有财产利益的最大化,但是对政府制约比较大,也很难通过价格杠杆和汇率政策来调控经济,当然,这样也就不会有大量的债务缠身。那么,现在各国大量印钞、刺激经济的来源动力到底来自哪里呢?难道是现代人类的欲望和贪婪所导致的吗?

策划:宇文铭

撰文:宇文铭

编辑:李松筠、蔚然

剪辑:曲歌

监制:陈思雨

关注“财商天下”:https://bit.ly/GJEconUND

责任编辑:连书华