【大纪元2022年09月26日讯】(英文大纪元专栏作家Lance Roberts撰文/信宇编译)“‘巴菲特指标’显示股市即将崩溃”。这是我最近收到一封电子邮件的醒目标题,值得我们对此进行更加详细的专题探讨。

1987年上映的美国电影《公主新娘》(The Princess Bride)里面有一句著名的台词:“你自认为掌握了真相,其实未必。”这句话用来形容公众对于“巴菲特指标”的种种解读,是再合适不过了。

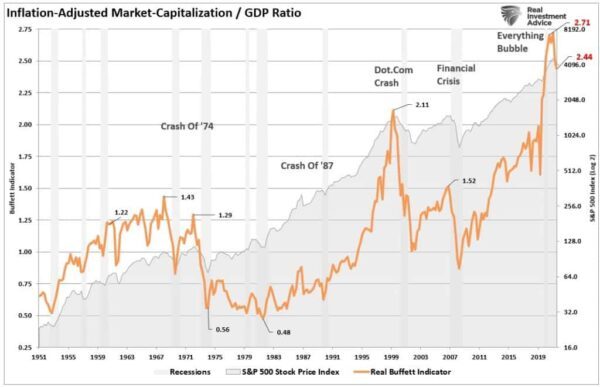

巴菲特指标是一种价值评估方式,主要将股票市场市值与国内生产总值(GDP)进行比较。这个指标是著名投资人、股神沃伦‧巴菲特(Warren Buffett)最推崇的评估方式。现在该指标显示市值与GDP之比不到2.44。这个数字本身并不意味着什么,但放在历史背景下就很引人注目了。即使在最近的股票市场下跌之后,这个比率仍然是有记录以来最高的比率之一,高于在2000年互联网泡沫期间记录的2.11水平,并且与1950年以来的平均水平相比有了很大的提高。

注:巴菲特于2001年12月在富比士杂志的一篇专文中提到:股市总市值和GDP的比值,可作为判断整体股市是否过高或是过低,因此被泛称为巴菲特指标。此指标可以衡量目前金融市场是否合理反映基本面,巴菲特的理论指数表示75%至90%为一合理区间,超过120%则表示股市高估。

自2009年以来,反复的货币干预和零利率政策导致许多投资者否定任何“预估值”的衡量标准。他们作出这个判断的理由就是,既然两者没有直接的关联性,那么这个指标就是错误的。

现在的问题是,估值模型不是“市场时机指标”,也从来没有想过要扮演这个角色。绝大多数经济分析师认为,如果市盈率、市销率和市帐率(市净率)等估值指标达到某个特定水平,那就意味着:

1)市场即将崩溃;并且

2)投资者应该持有100%的现金。

这种说法是不正确的。估值指标仅仅是:对当前估值的一种衡量。更重要的是,当估值过高时,更能衡量“投资者心理”,是“博傻理论”的典型体现。

注:博傻理论(Greater fool theory),也译为“最大笨蛋理论”,是指资产价格是由人们的预期所决定的:当人们预期资产在未来能以更高的价格出售时,该资产价格就会非常昂贵,反之亦然。也就是说,资产的价格取决于买家心态而非该资产价值本身。根据这个理论,以更高的价格来购买高价资产的买家会被认为是更愚蠢的人。

估值所针对的是对长期投资回报的合理估计。符合逻辑的是,如果今天为未来的现金流支付过高的价格,那么未来的回报就会很低。

为什么巴菲特指标如此重要?

巴菲特指标对于帮助我们认识经济规律意义重大,它揭示了市值与国内生产总值的关系,尽管外界对此尚未有足够的认知。为了了解巴菲特指标的重要性,我们必须首先了解经济周期。

经济运行的前提是,在一个大约70%由消费驱动的经济中,个人必须就业,以获得薪酬供支付消费。消费是企业的收入来源,最终也是利润来源。如果出现就业规模减少的现象,整个周期就会逆转,导致经济萎缩。

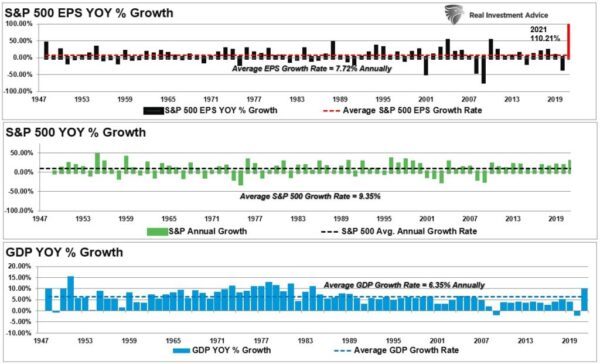

这只是简单描述,许多因素会影响经济和市场的短期发展。然而,经济增长和企业盈利两者之间具有长期的历史相关性。因此,虽然有时利润增长有可能超过经济增长,这个现象就称为“后衰退”,然而这个现象不可能无限期地持续存在。

自1947年以来,股票每股收益以每年7.72%的速度增长,而经济则以每年6.35%的速度扩张。同样,增长率的密切关系应该是符合逻辑的。鉴于消费在GDP构成中的重要作用,情况尤其如此。

因此,巴菲特指标告诉我们,当股票的市值增长速度超过经济增长所能支持的速度时,高估是不可持续的。因此,市值比率(就是投资者愿意支付的价格乘以流通股总数)大于1.0就是高估,而低于1.0就是低估。今天,投资者支付的(股票)价格几乎是经济能够产生的收入和收益的2.5倍。

这种过高的估值是否意味着股市即将崩溃?答案是否定的。

尽管如此,有一些重大的影响因素,投资者应该考虑再三。

预估值与远期回报

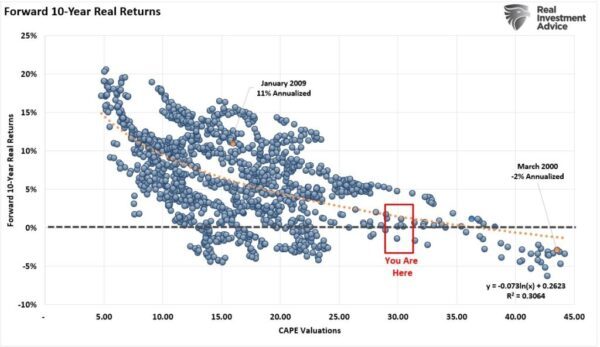

像往常一样,虽然估值是一个糟糕的“市场时机”指标,但这却是未来投资回报的绝佳预测器。我曾经特别引用了克利夫‧阿斯内斯(Cliff Asness)对于这个问题的深刻见解:

“十年前的平均回报率随着席勒(Shiller)的起始市盈率增加而几乎单调地下降。而且,随着席勒的起始市盈率上升,最坏的情况会变得更坏,最好的情况会变得更弱。”(席勒市盈率是一个估值指标,显示了一只股票或指数的当前价格相对于其通货膨胀调整后的10年平均收益的倍数。)

“如果今天的席勒市盈率是22.2,而你的长期计划要求股市有10%的名义回报(或随着今天的通货膨胀,大约7%〜8%的实际回报),你基本上是在支持历史上绝对最好的情况再次上演,并支持从这些估值中获得大大超过平均情况的东西。”

我们可以通过观察未来10年的总回报与历史上各种水平的市盈率来证明这个论点。

阿斯内斯还认为:

“席勒周期性调整市盈率在市场时机选择方面的作用非常有限(当然,这是就其本身而言),而且在其预测方面,甚至在几十年内仍有很大的变化。但是,如果你在席勒市盈率高的时候没有足够充分理由而不降低你的预期,并且在我看来,批评者这次没有提供一个充分理由,那么我认为你是在犯一个错误。”

在这个问题上,巴菲特先生有一句名言可谓一针见血:

“付出的是价格,得到的是价值。”

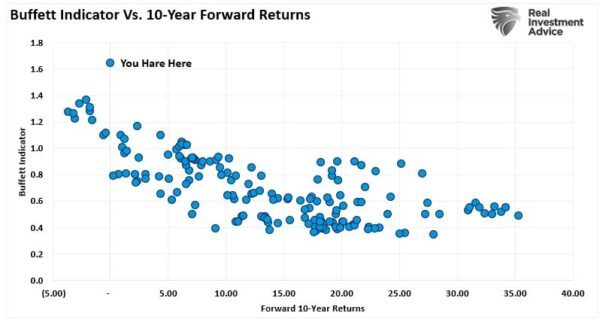

巴菲特指标与阿斯内斯的观点不谋而合。下面的图表使用了威尔希尔(Willshire)5000市值与国内生产总值的季度对比。

毫不意外的是,就像其它所有的估值指标一样,未来10年的远期回报预期比过去要低很多。

基本盘不鸣则已 一鸣惊人

在关键时刻,基本盘并不重要。如前所述,基本盘是糟糕的市场时机指标。

在一个参与者因“害怕错过”(fear of missing out,简称FOMO)而推动势头的市场中,基本盘往往被情感偏见所取代。这就是市场周期的本质,也是为最终回归创造适当环境所需的主要因素之一。

注意,我说的是最终。

对此,对冲基金经理大卫‧艾因霍恩(David Einhorn)曾经指出:

“多头市场(bulls)显示,传统的估值指标不再适用于某些股票。多头市场相信其他持有这些股票的人都了解这种动态,也不会卖出。由于持有者不愿意出售,这些股票只能上涨,似乎可以涨到无限大,甚至更高。我们以前见证过这种情况。

“据我们所知,没有任何催化剂刺破2000年3月的网络泡沫,我们在这里也没有想到一个特别的催化剂。也就是说,顶部将是顶部,很难预测它将在何时发生。”

此外,市场专题作家和资产管理人詹姆斯‧蒙蒂尔(James Montier)也曾经说过:

“目前关于这次为什么不同的论点被掩盖在长期停滞的经济学和标准金融的主力军如股票风险溢价模型中。虽然这些可能会给这些危险的话语披上一层体面的外衣,但至少在我看来,不考虑证据就照单全收的论点似乎与以往的泡沫有不少共同之处。”

股票绝对不便宜。根据巴菲特偏好的估值模型和历史数据,未来10年的回报预期与20世纪90年代末之后的10年一样可能是负面的。

投资者最好记住证券交易委员会前主席亚瑟‧莱维特的名言。在1998年的一次题为“数字游戏“的演讲中,他说道:

“数字对人们带来了很大的诱惑,同时带来的还有巨大的压力;尽管如此,人们仍对数字产生幻想,而这种幻想注定短暂,并且最终会自我毁灭。”

不管怎么说,有一个铁的事实是谁也否定不了的:

“股票市场不是实体经济。但实体经济反映了支持更高资产价格的因素:收益。”

一言以蔽之,巴菲特指标并不意味着股票市场一定会崩溃。然而,可以肯定的是,对未来市场回报的预期越大,失望的概率也会越大。

作者简介:

兰斯‧罗伯茨(Lance Roberts),是RIA顾问公司(RIA Advisors)的首席投资策略师,也是《真实投资报告》(Real Investment Report)期刊的主编。该刊是一份每周时事通讯,面向全美十余万读者,涵盖了与金钱和生活相关的经济、政治和市场等主题。他还主持“真实投资秀”(The Real Investment Show)播客,他的犀利观点经常受到主要媒体的推崇。罗伯茨在金融市场发展趋势方面的见解和评论独树一帜,令其跻身于2020年金融信息公司路孚特(Refinitiv)全球社交媒体100位最有影响力名人之列。

原文:Is the Buffett Indicator Telling Us That Markets Are Going to Crash?刊登于英文《大纪元时报》。

本文仅代表作者观点,并不一定反映《大纪元时报》立场。

责任编辑:高静#◇