【大纪元2022年07月09日讯】(大纪元记者李欧采访报导)上篇,多元投资顾问公司的创办人——周威宇(Rex Chou)谈了美国股市可能在今年下半年的走势,和可能的投资机会。下篇Rex开始会结合房地产,谈房市和股市的投资差异,还有投资配置。另外,他也对美国经济软着陆的可能性提出看法。

三、股市下跌的时期,对房地产有何影响?

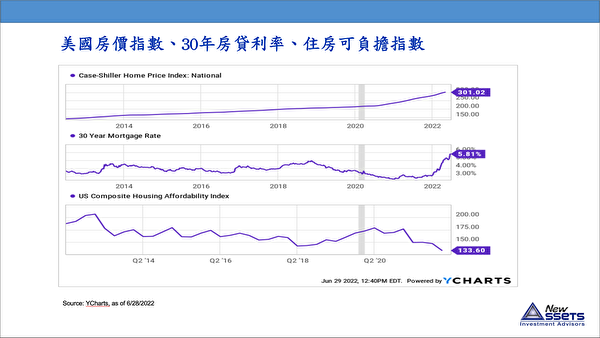

Rex:股市其实对房地产有几个方面的影响,第一个,其实股市是一个经济的橱窗,股市好,表示经济好;股市不好,通常经济就不好。那当整个大环境不好,对房市也不会太好。不过,其实真正影响房地产的主要还是利率,那么利率的走势会对房地产有比较大的影响。我们看到最近美国的三十年期房贷利率,飙到5.81%,这个是从去年低于3%的状况下升上来的,一下子提高了将近百分之3的利率,所以,大家在付款方面就会有很大的压力。

我们可以看全美的住房可负担指数(1图),它明显是往下滑。但是房价指数,似乎是还没有往下滑,那是因为这个房价指数是四月份的资料,我们看到其实房价真正出现影响是在六月初或五月底这个时候。我注意到湾区很多本来是要加价抢房的,原本的卖方市场,好像似乎变成卖方可能要考虑降价,赶快加速把房子促销。所以,房价是跟股市有关系,虽然不是直接的,但有一个间接的关系。

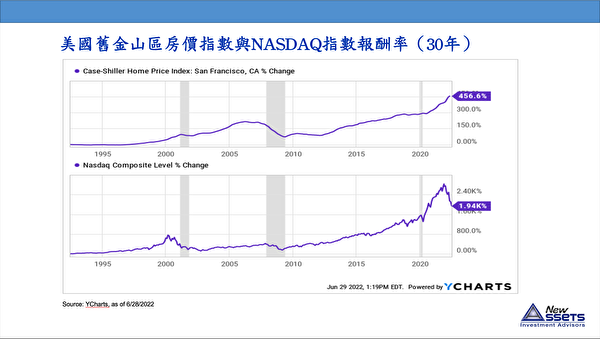

不过,在旧金山湾区,因为这边都是高科技公司,所以,如果说纳斯达克指数出现较大的下跌,其实房价就会受到一个比较大的影响,因为大家的股票都缩水了,那么买家的付款能力也会受到冲击。

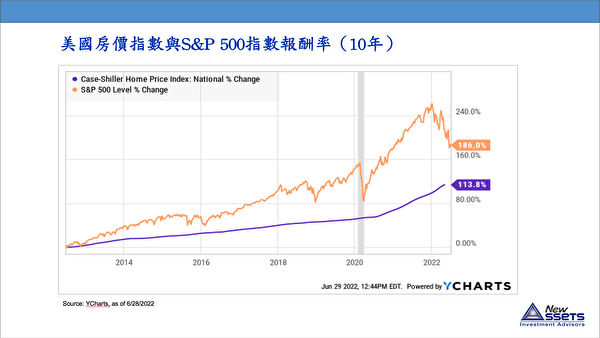

所以我们看到旧金山湾区的房价,跟纳斯达克指数有比较明显的关系(2图)。如果以全国的角度来看,似乎比较没那么明显。比较美国房价指数,跟S&P 500指数的报酬率,在过去10年,美国房价指数是上涨113%,S&P 500指数是涨了186%(3图)。另外,在2020年疫情刚爆发时,股市在5周内就跌了34%。不过,房价指数几乎没有什么太大的影响,因为房价反应比较没那么快,而且当时的抵押贷款利率降到零。所以,房价其实受利率的影响比较大,在低利率的房贷环境下,其实它还是有所支撑的。

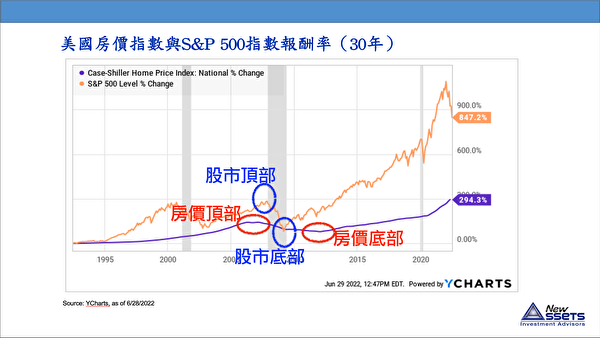

把时间拉得更长,用30年来看,其实房地产是会跟着景气的,就是说当景气逐渐衰退的时候,房地产要嘛就是下跌,不然就是不涨,但是可以看到,它还是比股市要相对平稳。我们从过去几个经济周期发现,不管是dot-com泡沫,或者是2008年的金融海啸,还有2020年的疫情期间,可以看到股市都是非常敏感,股市在2008年,它一跌就跌了53%。

完整内容请看:投资股市为何总赔钱?专家道破原因|房市与股市 报酬率哪个高?|美国房地产与股票 投资配置|经济衰退的投资方向|美国经济软着陆 需要哪些神助?【美国地产热点】第75集

反观房地产就比较缓和,可是它通常会有一个迟滞性。比如在上一波周期(4图),2006年的时候房价到顶部,然后开始往下滑,但是股市是在2007年的10月第四季到顶,然后开始出现下滑,在2009年3月就到底部,然后开始回弹。所以,股市的中间幅度比较短,只有不到2年的时间。但是,房地产从2006年开始滑落,真正到底部是2011年,在2012年才开始起涨。

当然上一波周期是因为次贷危机造成的衰落,所以可能是一个比较特殊的时期。不过,我们要了解房地产的波动,是比较稳定的,时间周期会拉得比较长,而不是像股市。当然,最理想的状况,我们都期望在股市进入衰退前就先撤出来,然后在底部的时候又重新进场,那是最完美的,但是不可能那么容易做到。

而且,很多人都会说,为什么我投资房地产可以赚到钱,投资股票老是赔钱?其实最主要是因为,在股市波动的时候,你被震出来,比如说,尤其你在股市起涨的刚开始,不敢进场,那么你在高点才进场,然后高点的时候,一旦碰到下挫,心理就恐慌,因此认赔杀出,那当然就造成投资股票常常赔钱。

但是,投资房地产通常持有十年或二十年,这么长的时间,如果看过去30年来的报酬率,它涨了294%,但是股市可以涨847%。所以,假设你投资一个股票(跟随股市大盘),然后你都不看它的涨幅,把它放30年,那你这个报酬率是会非常的惊人,可能会比你的房地产投资还要多三倍。

事实上,我们看美国的前十大的富人,最有钱的全部都是靠投资股票致富。可是因为股市的波动太大,所以很多人没有办法掌握。因此,普遍来讲要做资产配置,假如我们做了一个所谓60/40的资产配置,60%股票,40%债券,先不考虑40%债券的报酬率,单看股票,如果把847%的报酬率打六折,30年来还有500%,其实还是会高过房地产的294%。假如能够克服对股市的恐惧,长期来讲,股市是会有比较高的回报。

四、股市与房市的投资建议

Rex:首先要区分一个是动产,一个是不动产,这两个的流动性是非常不同的。尤其是股市,它的资金是随时可以来去的,可是你如果要交易一个房子,那时间可能比较长,然后你的交易成本也比较高一点。所以在资金的布局上,首先应该先做一个比较妥当的安排,哪一些你是准备要做长期不动产的投资,需要稳定的回报,那么哪一些是要做比较短期的,比较积极操作的,那这些资金首先做一个分配。

从上面图表,大家可以了解股市的波动就是远大于房市,而且它受景气影响比较大,一旦景气开始出现衰退,有个风吹草动,股市就已经开始波动。但是如果说,投资股市可以像投资房市一样,比较有耐心的长期持有,如果你做好资产配置,降低你的波动率,让这个波动是你可以承担的范围内的话,那么其实股票的长期回报率,是会比投资房市来得高。

刚才我用2006年到2012年期间,股市跟房市的比较,通常房市会比较缓慢的下跌,而它的复苏期,一定是等到股市跟所有经济开始上涨,房市才会上去,所以它会比较迟缓。因此,如果刚好投资人有一些现金,想等到低点准备买房,其实不妨可以考虑,下滑阶段的时候先买股票,可能你的报酬率在短期会比去买房更好。或许等股市涨了一波,那么这时候房市可能慢慢跟上,也许你再把资金做重新调整,或是一个比较好的安排。

五、美国经济软着陆,为何需要外因的加持?

Rex:因为这一次的通货膨胀,不是只是因为需求问题,而是供不应求,这是一个非常重要的原因,包括俄乌战争所造成的农产品、能源、石油价格的上涨,然后还有中国的清零政策,所造成的供应链紧张。这个部分,都是属于供给面紧张的一个原因。这个部分,事实上美联储没有办法做什么事情,他没有办法用他的货币政策来影响供给。

所以,如果说外部因素没有给他一点加持,那他唯一能做的,就是持续的升息,一旦他升过头了,当利率升到超过10年期的债券殖利率,经济就有衰退可能性。我们把10期债券殖利率,想成是一个市场认为现在合理的利率水平,那么联邦基金利率如果超过这个利率水平了,那就是一种紧缩的状态。它就是很难避免进入一个衰退。所以,升息的过程中,如果通胀稍微有降温,美联储就不要再继续一直往上升,那可能这是在细部操作上,非常重要的一个地方。

但现在美联储一定是把降低通胀当成首要工作,预计七月份再升三码,9月再升两码,一直在一路追上去。

当然,反过来讲,急遽的升息,股市会比较急剧的回落,那么可能等它放松的时候,就有一个舒压反弹的机会,可能这一次的熊市,会来得比较快,比较陡,但是也会比较快结束,这是我的看法。

周威宇(Rex Chou)小档案:

周威宇拥有25年的投资和金融服务经验。曾经在台湾的富达投资(Fidelity Investments)、汇丰中华投信(HSBC Asset Management)、施罗德投顾(Schroders)担任过投资顾问等部门的高阶主管。2008-2012年担任德意志银行与远东国际商业银行合资的德银远东投信(Duetsche Far Eastern Asset Management)的总经理。2013年于美国创立了多元投资顾问有限责任公司(New Assets Investment Advisors)。

周威宇拥有美国卓克所大学(Drexel University)的MBA学位,也拥有美国注册投资顾问与台湾证券分析师的资格与执照。

多元投资顾问是一家独立经营、合法注册的投资顾问公司(Registered Investment Adviser),提供投资管理与财务规划的服务以帮助客户实现其财务目标。作为一家fee-only RIA,多元投资顾问必须向它的客户负有无利益冲突的良善受托责任,没有从券商、基金公司、或保险公司收取任何形式的佣金或报酬。收费是依计时或管理资产的某个百分比,经济诱因与客户利益保持一致。◇

联络方式:

电话:(408)520-9558

Email:rex.chou@new-assets.com

网站:www.new-assets.com

欢迎预约第一次一对一免费咨询!

声明:本文仅供投资理财介绍,并不构成要约、招揽或邀请、诱使投资。读者务请运用个人独立思考能力,自行作出投资决定,且个人情况皆不相同,无法一概而论,如需进一步了解请咨询专业人员。务必理解投资皆有风险,《大纪元》无法承担相关损失责任。

关注我们facebook主页,及时获得更多资讯,请点这里。

本文刊载于旧金山7月9日地产版

每周为您献上旧金山最新消息

责任编辑:李曜宇